H.M Sembiring, The University of Western Australia

Saat ini, Indonesia menghadapi tantangan besar dalam perjalanan reformasi kebijakan fiskalnya terutama dalam konteks perpajakan. Terlebih, kabinet Prabowo-Gibran menargetkan peningkatan rasio pajak hingga 23%.

Target tersebut cukup tinggi dan cukup sulit dicapai. Sebab, hingga tahun 2023, rasio pajak di Indonesia masih berada di angka 10,21% dari Produk Domestik Bruto (PDB). Realisasi tersebut bahkan kalah saing dibandingkan dengan rata-rata rasio pajak negara-negara anggota OECD (Organisasi Kerja Sama dan Pembangunan Ekonomi) yang mencapai 34%.

Minimnya realisasi rasio pajak ini secara langsung menghambat kapasitas negara untuk membiayai sektor-sektor esensial seperti kesehatan, pendidikan, dan infrastruktur. Alhasil, Indonesia kesulitan untuk mencapai tujuan pembangunan jangka panjang karena defisit anggaran.

Gambar 1. Rasio Pajak Nasional 2013-2023 (%)

Realisasi dari target ambisius ini menuntut lebih dari sekedar penyesuaian kebijakan atau penguatan kepastian hukum di bidang perpajakan. Lebih lanjut, inisiatif untuk meningkatkan rasio pajak ini tidak hanya akan mendatangkan manfaat berupa peningkatan kapasitas fiskal, tetapi juga membuka peluang untuk merevitalisasi hubungan antara negara dan warganya.

Inisiatif ini juga diharapkan dapat menyelaraskan persepsi antara negara dan masyarakat mengenai perpajakan melalui penguatan konsep dasar tax morale, yaitu kecenderungan para wajib pajak untuk mematuhi kewajiban pajaknya berdasarkan motivasi intrinsik (dari dalam diri sendiri) tanpa intervensi/paksaan faktor dan pihak eksternal.

Penelitian yang dilakukan oleh OECD pada tahun 2019 menyediakan data empiris yang menegaskan hubungan positif antara tingkat tax morale yang tinggi dan penerimaan pajak yang lebih substansial di berbagai negara.

‘Tax morale’ sebagai fundamental hubungan fiskal antara negara dan warga

Swedia (dengan rasio perpajakan 41,4%) dan Korea Selatan (dengan rasio perpajakan 28,9%) bisa jadi contoh ideal yang menggambarkan dengan jelas bagaimana peningkatan transparansi dan keadilan dalam manajemen pajak dapat memperkuat hubungan antara warga dan pemerintah.

Sebagai imbal balik karena bisa mendapatkan kepercayaan tinggi dari warganya untuk patuh pajak, kedua negara tersebut memberikan layanan publik yang ideal dan memastikan bahwa setiap sen pajak dialokasikan secara adil untuk pembangunan sosial yang transparan.

Selain pemerintahan yang menerapkan asas good governance, konsep tax morale ini mencerminkan sejauh mana wajib pajak secara intrinsik termotivasi untuk memenuhi kewajiban pajak mereka, yang sangat terpengaruh oleh dua faktor utama: kepercayaan yang mendalam terhadap integritas pemerintah serta persepsi yang kuat tentang keadilan dalam sistem perpajakan.

Dalam konteks hubungan antara negara dan warga negara di bidang perpajakan, persepsi keadilan menjadi prinsip krusial yang memengaruhi moral dan kepatuhan pajak. Ketika wajib pajak merasakan bahwa mereka berkontribusi dalam sistem yang adil—beban pajak didistribusikan secara merata dan transparan—motivasi untuk mematuhi hukum pajak akan meningkat secara signifikan.

Dalam sudut pandang pendekatan hukum sosial, tax morale juga perlu pendekatan kepada nilai dan norma sosial yang berlaku. Hukum yang berlandaskan pada prinsip keadilan sosial ini tidak hanya menciptakan kebijakan yang efisien dari segi fiskal tetapi juga memperkuat fondasi moral dan etis dari kebijakan tersebut. Pendekatan ini mengharuskan pembuat kebijakan untuk secara proaktif memastikan bahwa kebijakan pajak mencerminkan keadilan, transparansi, dan akuntabilitas.

Tantangan dan langkah ke depan

Idealnya, masyarakat memandang pajak tidak hanya sebagai kewajiban tetapi juga sebagai hubungan sehat antara individu dan pemerintah—sebuah bentuk partisipasi aktif dalam pembangunan dan peningkatan fasilitas umum yang dinikmati bersama. Sayangnya, kewajiban perpajakan di Indonesia sering kali dipandang hanya sebagai tuntutan legal yang harus dipenuhi.

Rendahnya rasio pajak di Indonesia menunjukkan keengganan masyarakatnya untuk membayar pajak. Banyaknya kasus pajak yang mirisnya justru hasil kongkalikong petugas pajak seperti kasus Rafael Alun, justru makin menggerus motivasi intrinsik masyarakat untuk memenuhi kewajiban pajaknya.

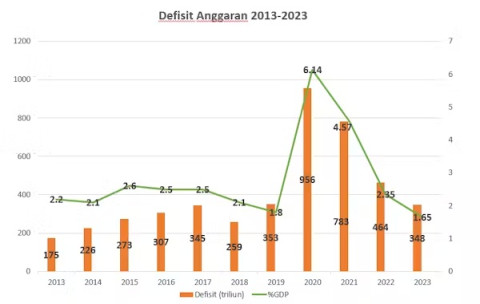

Dalam Undang-undang Keuangan Negara, pemerintah menetapkan defisit anggaran tidak boleh melebihi 3% dari GDP. Rasio pajak yang rendah mempersempit ruang pemerintah untuk menggelontorkan lebih banyak belanja negara. Akibatnya, sulit bagi pemerintah untuk mempercepat pembangunan negara.

Gambar 2. Tabel Defisit Negara Sepuluh Tahun Terakhir

Sumber: Kementerian Keuangan

Ke depannya, reformasi perpajakan di Indonesia harus diarahkan untuk menciptakan sistem yang adil dan transparan. Pemerintah harus berkomitmen untuk mendekatkan warganya dengan proses perpajakan melalui edukasi yang efektif dan komunikasi yang terbuka. Ini melibatkan klarifikasi tentang bagaimana pajak digunakan, serta peningkatan akses dan partisipasi warga dalam proses pengambilan keputusan pajak.

Kita dapat bercermin pada rencana pemerintahan baru untuk meningkatkan tarif PPN menjadi 12%], yang mendapat penolakan besar dari masyarakat tidak hanya masyarakat biasa, tapi juga pengusaha. Rencana ini turut pula diikuti dengan agenda Rancangan Undang-Undang tax amnesty yang mendadak masuk program legislasi nasional (prolegnas).

Kedua rencana ini secara tidak langsung membenturkan lapisan masyarakat terkait siapa yang akan menanggung beban pengisian kas negara dan membiayai program pemerintah. Kondisi ini memperlihatkan tantangan serius dalam membangun kepercayaan terhadap sistem perpajakan yang adil dan inklusif.

Jika saja pendekatan berbasis tax morale telah terintegrasi sejak dini, respons masyarakat kemungkinan besar akan lebih konstruktif. Dengan menanamkan kesadaran pajak melalui edukasi sejak dini di sekolah-sekolah dan kampanye publik, pemerintah dapat menciptakan ekosistem yang memungkinkan kebijakan fiskal dipahami sebagai tanggung jawab kolektif. Peningkatan transparansi anggaran melalui platform digital interaktif yang menunjukkan penggunaan dana pajak secara langsung juga akan memperkuat kepercayaan masyarakat.

Selain itu, pemberian insentif bagi wajib pajak yang patuh dan pelibatan masyarakat dalam perencanaan kebijakan pajak dapat mendorong partisipasi aktif dan rasa memiliki terhadap kebijakan tersebut. Langkah-langkah konkret ini penting untuk memastikan bahwa kebijakan pajak di masa depan dapat diterima dan didukung oleh semua lapisan masyarakat tanpa memperdalam jurang ketidakpercayaan.

Melalui reformasi yang berorientasi pada terbentuknya motivasi intrinsik warga negara terhadap kepatuhan perpajakan, Indonesia dapat mencapai tujuan jangka panjang untuk tidak hanya meningkatkan rasio perpajakan tetapi juga memperkuat integritas dan keberlanjutan sosial dan ekonomi negara. Ini akan menjadi penutup yang strategis dan visioner bagi perjalanan reformasi pajak di Indonesia, sekaligus langkah awal yang mengarahkan negara pada masa depan yang lebih sejahtera dan inklusif.

H.M Sembiring, PhD Researcher in Tax Law at School of Law, The University of Western Australia, The University of Western Australia

Artikel ini terbit pertama kali di The Conversation. Baca artikel sumber.